相続税は、現金を不動産に変えることで節税対策となります。

ただ、誰も教えてくれないので、世間ではあまり知られていません。

今回は、相続税を最大で9割節税する方法をまとめました。

相続税の額をできる限り低く抑えたいという人は、是非この記事を参考にしてください。

不動産購入による節税効果

不動産の種類によっては、現金と同じ価値があるのに、9割も減税になるのです。

相続税は亡くなった人の財産全部が対象となります。

- 現金

- 預貯金

- 株式

- 土地・建物

- ゴールド

- プラチナ

- 宝石

どの財産も亡くなった時点の価値で相続税を計算するので、お金を宝石に変えても節税効果はありません。

しかし、不動産だけは例外です。

時価1億円をマンションを購入しても、相続税の計算上は1000万円のマンションとして計算することができます。

相場は1億円でも、相続税の計算上は1000万円。それだけで、9000万円分お得にできます。

相続税の最高税率は55%です。

9000万円お得になった場合、節税効果は4950万円(9000万円 × 0.55)にもなります。

もちろん、現金を不動産に変更するのは合法な手段です。

相続の対策は事前に行わないと確実に損をする

人はいつ亡くなるかわかりません。

亡くなった後に相続税の節税対策できることはほとんどありません。

亡くなる直前でも、すぐに土地を買うことはできませんし、購入する土地を間違えれば資産価値が下がります。

相続税の節税で一番大事になるのは事前準備。

前もって準備することで、価値の高い不動産を購入することができます。

必要な現金と不動産のバランスを考えて、生前中に準備することが一番の節税対策となります。

相続税制度は時代によって大きく変化します。

・平成26年までの相続税の基礎控除額

5000万円 +(法定相続人の人数×1000万円)=相続税の基礎控除額

相続人が3人の場合、平成26年までは8000万円までが相続税の基礎控除額でした。

・平成27年以降の相続税の基礎控除額

3000万円 +(法定相続人の人数×600万円)=相続税の基礎控除額

しかし、平成27年以降は4800万円しか相続税の基礎控除額がありません。

8000万円-4800万円=3200万円

亡くなる日が1日違っただけで、3200万円も損をするほど相続税の法律改正は大幅に制度変更します。

相続税は相続財産の金額によっては申告と納税手続きが不要となる

まずは自分の相続が課税の対象になるのか把握をしましょう。

以下で、課税の対象外になるパターンを説明していきます。

⑴ 3000万円以下の財産なら相続税を支払う必要はない

相続税は全員が支払う税金ではありません

相続税には基礎控除額があり、控除額以内の財産であれば相続税は一切発生しません。

・相続税の基礎控除額の計算式

3000万円+法定相続人の人数×600万円=相続税の基礎控除額

例えば、相続人が妻と子ども2人の場合、

3000万円+3人(妻+子2人)×600万円=4800万円

4800万円が相続税の基礎控除額となります。

なので、相続財産が4800万円以内なら誰がいくら相続しても相続税は発生しません。

⑵ 基礎控除額以内の財産であれば相続税は申告不要

亡くなった人の財産が相続税の基礎控除額以下であれば、相続税の申告を提出義務はないです。

相続税の申告書を提出する必要がある人は全体の6~8%程度。

9割以上の人が相続税の手続きをする必要がありません。

なので、なくなった人の相続財産を把握することが重要となります。

⑶ 相続税の申告が必要な場合は亡くなった人の管轄税務署で手続きをする

相続税を取り扱っているのは税務署です。

相続税の申告をする場合、税務署に申告書を提出することになります。

提出する税務署は、亡くなった人が住んでいた場所を管轄する税務署。

例えば、相続人が全員東京都港区に住んでいても、亡くなった人が北海道函館市に住んでいた場合には函館税務署に申告することになります。

⑷ 相続税の申告書は相続人全員で1つの申告書を作成する

相続税は、亡くなった人の財産に対しての税金です。

相続税の申告書は、相続人が同意していれば、相続人全員で1つの相続税の申告書を提出することができます。

万が一揉めた場合には、相続人全員が一緒に申告する必要はありません。

相続人が10人いれば、10個相続税の申告書を提出しても問題ありません。

ただし、相続税の計算上、相続財産全てを把握していないと正しい相続税は計算できません。

複数の相続税の申告書が提出され、相続税の金額が違った場合には、税務署から連絡がきますので注意が必要です。

⑸ 相続税の基礎控除額を超えた場合でも特例適用で無税に

相続財産の合計金額が、相続税の基礎控除額を超えると相続税を納めることになります。

しかし、相続税にはいくつもの特例制度があります。

不動産の特例(小規模宅地等の特例)適用することで、相続税を減税(無税)になることも。

注意点としは、相続税の申告期限。

相続税は、亡くなった日の翌日から10か月以内に申告をする必要があります。

万が一、申告期限を過ぎてしまうと、罰金と特例制度も適用できないケースもあります。

10か月の期間は大変短いです。前もって準備をすることが、節税対策の最初の一歩です。

現金を建物に変えるだけで相続税の減税効果がある

相続財産は亡くなった時点の時価額で評価します。

30年前に10万円で買った宝石が、亡くなった時点で1000万円の価値があれば、1000万円に対しての相続税を支払うことになります。

しかし、不動産に関しては例外で、固定資産税評価額を使用します。

この固定資産税評価額が、不動産の高い節税効果のポイントです!

⑴ 固定資産税評価額は時価相場よりも価値が何割も低い

固定資産税は、不動産の所有者が市区町村に対して支払う税金です。

その固定資産税を計算する元となっているのが、固定資産税評価額。

相続税でも固定資産税評価額を利用して相続税の価値を算出します。

・建物の相続税評価額算出の計算式

固定資産税評価額×1.0=建物の相続税評価額

固定資産税評価額は時価よりも低いです。

2000万円で購入した建物であっても、固定資産税評価額が2000万円になることはありません。

理由は、固定資産税評価額は建物の機能面だけで価値を算定をしているからです。

デザイナーズマンションを購入する場合、マンションの購入費用にデザイン料も含まれています。

市場ではマンションのデザイン性は評価されますが、固定資産税評価額ではデザイン性は考慮されません。

どんなに良いデザインであっても、建物の機能面(建築年数や使用材料など)が悪ければ固定資産税評価額が高くなりません。

⑵ 建物は老朽化するので価値が上がることはない

建物は、必ず老朽化します。

土地は値上がりすることはありますが、建物が値上がりすることはありません。

総務省の固定資産評価基準では、固定資産税評価額は新築を満点とし、新築からの減点方式で計算されます。

減点方式は、対象となる建物本体の価値が上がらない限り、評価額は下がり続けます。

つまり、相続税の計算上、新築が最高金額で、建築年数を重ねるほど相続税が減税されていくのです。

⑶ 固定資産税評価額は3年に1度評価変更をする

固定資産税評価額は市区町村が算出します。

固定資産税は毎年納めますが、固定資産税評価額は毎年変化しません。

固定資産税評価額の変更は、3年に1度だけ評価額が変更になります。

⑷ 貸付業の場合建物評価額が更に減額になる

建物の評価額を下げる手段としては、アパートなどとして建物を貸している場合があります。

法律用語では、借家権といいます。

借家権は、家を借りている人に権利がある状態です。

相続税では借家権を3割としており、建物の所有者は3割分権利を失っている状態です。

しかし、3割権利を失う分、相続税上の建物の価値も3割下がります。

1000万円の建物なら、相続税上の建物の金額は700万円に。

つまり、300万円分相続税評価額がお得になるのです。

相続税の土地の評価方法は路線価図で計算

路線価とは、国税庁が相続税・贈与税の計算のために公表している金額です。

路線価は、路線価図で確認することができます。

路線価図は地図に路線価の金額が記述されており、1㎡/千円で表示されています。

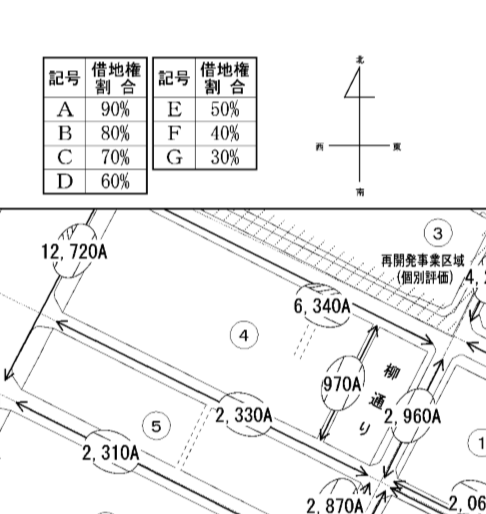

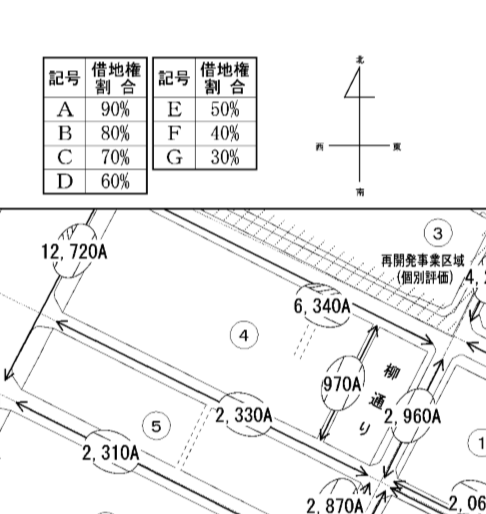

こちらの画像は、東京駅周辺の路線価図であり、道路ごとに路線価の金額が設定してあります。

表の左上には『12,720A』と表示されていますが、この道路に接してる土地は、1㎡1,272万円の価値があることを意味しています。

(土地が自宅の場合はアルファベットは無視してください)

路線価は毎年7月に公表され、路線価の金額は毎年変動します。

⑴ 路線価図の評価額は時価の8割相当

行政機関が利用している土地の価格は3種類あります。

- 公示価格⇒国土交通省

- 路線価⇒国税庁

- 固定資産税評価額⇒市区町村

公示価格は時価額相当と言われています。

路線価は公示価格の8割相当です。

つまり、路線価図は時価額よりも2割も評価額が低く、時価が1億円の土地であっても、相続税評価額は8000万円程度の金額となります。

(固定資産税評価額は公示価格の7割)

⑵ 路線価図が無い地域は固定資産税評価額で代用する

路線価は全ての土地には存在しません。

都心部以外の土地のほとんどは、路線価で土地の評価をすることができません。

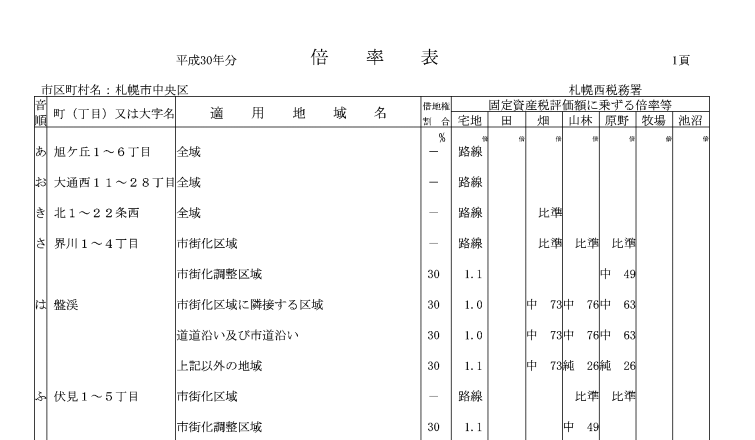

路線価評価できない土地は、倍率方式で計算をします。

倍率方式とは、固定資産税評価額に国税庁が指定した倍率を乗じた金額です。

・倍率方式での計算方法

固定資産税評価額×倍率=相続税評価額

表の一番下にある札幌市中央区伏見1~5丁目の『市街化調整区域』の宅地(家が建てられる土地)の倍率は、1.1倍です。

仮に固定資産税評価額が1000万円の宅地であれば、1.1倍の1100万円が、相続税評価額となります。

⑶ 貸し付けているだけで最大8割評価額が減少する

土地を他人に貸し付けている場合、相続税の評価額が減少します。

法律用語で借地権といいます。

借地権は土地を借りている人が持つ権利で、土地の所有者はその分の権利を失います。

しかし、相続税に関しては土地の権利を失った分、評価額が下がります。

借地権は路線価図に表示されており、地域によっては9割が借地権の場所もあります。

路線価図では、金額の右端のアルファベットが借地権割合となります。

12,720A⇒A⇒借地権割合90%

借地権割合90%の土地を貸してある場合、土地の評価額は1割に。

(駐車場の場合には条件があります)

なお、土地と建物を所有している場合は、貸家建付地評価となります。

・貸家建付地評価計算

土地の評価額 ×(1-借地権割合×借家権)= 貸家建付地評価

相続税で節税効果が大きい小規模宅地等の特例

土地を相続する場合に大きな節税効果があるのが小規模宅地等の特例です。

小規模宅地等の特例は、土地の利用状況などに応じて、最大8割も土地の評価額を減額できる特例制度です。

小規模宅地等の特例にも種類があり、メインは4種類となります。

- 特定居住用宅地等

- 貸付事業用宅地等

- 特定事業用宅地等

- 特定同族会社事業用宅地等

| 居住用 | 貸付用 | 事業用 | 同族会社用 | |

| 限度割合 | 8割 | 5割 | 8割 | 8割 |

| 適用面積 | 330㎡ | 200㎡ | 400㎡ | 400㎡ |

| 適用難易度 | ◎ | 〇 | △ | × |

⑴ 小規模宅地等の特例には保有条件と継続要件がある

小規模宅地等の特例対象となるのは、土地を相続した人のみです。

土地を取得した人本人が、小規模宅地等の特例の適用要件を満たすか判断します。

保有要件

相続税の申告期限まで保有していることが要件となります。

相続が発生し、1月後に相続した不動産を売却してしまうと、小規模宅地等の特例を受けられなくなります。

継続要件

事業用の土地を相続する場合に、その土地を相続した人が亡くなった人の事業を継続することが条件となります。

例えば、八百屋の土地を相続した場合、その八百屋の事業自体を廃業してしまうと小規模宅地等の特例に該当しなくなります。

具体的な継続期間の指定はありません。

重要なのは、小規模宅地等の特例を適用するためだけに事業を承継していないことです。

⑵ 住んでいる自宅が対象となる特定居住用宅地等

小規模宅地等の特例で一番適用しやすい特例です。

亡くなった人が住んでいた自宅を相続した人が同居し、引き続きその住宅に住む場合に小規模宅地等の特例の適用となります。

一番に特例適用できるのが、妻(夫)が相続すること。

妻(夫)が自宅を相続する場合にはほぼ無条件に特例適用できます。

330㎡(100坪)までは相続税の評価額が8割下がるので、かなりの節税効果があります。

⑶ アパート経営経営の減額は貸付事業用宅地等

アパート経営をしている場合に該当します。

土地の貸し付けをしていた人が亡くなった場合、相続人がその土地を相続し引き続き貸し付けを行った場合に減額となります。

注意点としては、亡くなる前3年以内に始めた貸付業は対象外となります。

しかし、平成33年(2021年)3月31日までは、経過措置として3年間事業を継続している条件は免除されます。

⑷ 自営業をしている土地は特定事業用宅地等として8割評価減

貸付業以外の事業をしていた人が亡くなり、亡くなった人の跡継ぎ(相続人)が土地を相続した場合に特例適用可能となります。

400㎡までは8割評価額が下がるので、事業を承継する人が土地を相続すると大きな減税効果があります。

⑸ 家族で経営している場合は特定同族会社事業用宅地等

貸付業以外の事業をしている、同族法人が利用している土地が対象です。

引き続き同族法人が利用する土地として使えば、400㎡まで8割評価額が下がります。

⑹ 特例の適用の判断は税理士か税務署に確認すること

自宅を相続する場合は特に問題はありませんが、小規模宅地等の特例は複雑です。

自分だけで判断しないで、税理士か税務署に質問することをオススメします。

税務署では資産課税部門が相続税を担当する部署となります。

(資産課税部門が無い場合には個人課税部門が担当)

1度税務署に電話をし、特例の可否を確認することが大事です。

まとめ

相続税の節税には、事前の準備が必要です。

相続が発生してからでは遅いので、この記事を参考に相続に備えておきましょう。

コメントを残す